【编者按】

甜味剂作为一类十分重要的食品添加剂,在我国食品工业的发展中扮演着至关重要的作用。我国甜味剂市场是一个多元化市场,历来以食糖消费为主,淀粉糖作为辅助,多种合成甜味剂相辅相成、共同发展。为了探究我国整体甜味剂市场消费的划分,保障我国糖业可持续发展,合理规划甜味剂产业布局,规范合成甜味剂的生产与使用,受工信部委托,由华体会网页入口组织成立的课题组开展对我国制糖与相关行业发展的课题研究。课题组通过查阅资料、走访调研、搜集数据、分析整理等大量工作,最终形成了《制糖及相关行业发展研究课题——我国甜味剂行业发展及市场消费研究报告》。本文仅就近十年我国甜味剂行业基本运行态势及市场消费情况向读者作以介绍,详细情况请参阅报告原文。

甜味剂(Sweeteners)是一类十分重要的食品添加剂,是指赋予食品以甜味,提高食品品质,满足人们对食品甜味需求的食品添加剂。甜味剂种类较多,按通常市场消费类别可分为:食糖、淀粉糖、高倍甜味剂(HIS),除此之外还有蜂蜜等其他甜味剂。本文主要以食糖、作为甜味剂消费的淀粉糖品种以及主要高倍甜味剂品种作为研究主体。食糖、淀粉糖是天然甜味剂,而高倍甜味剂是人工合成甜味剂。食糖、淀粉糖虽然也是天然甜味剂,但因长期被人食用,且是重要的营养素,通常视为食品原料,在中国不作为食品添加剂。按照淀粉行业的分类标准,一般将淀粉深加工产品分为变性淀粉、结晶葡萄糖、液体葡萄糖和糖醇四大类。在这四大类产品中,液体葡萄糖和结晶葡萄糖通常作为甜味剂消费,因此本文对淀粉糖的研究主要针对果葡糖浆、葡萄糖浆、麦芽糖浆等液体葡萄糖,以及结晶葡萄糖。高倍甜味剂的种类很多,本文主要探讨糖精、阿斯巴甜、甜蜜素、安赛蜜、三氯蔗糖和甜菊糖等主要品种。

图1 我国甜味剂主要产品结构图

数据来源:华体会网页入口

一、我国甜味剂行业基本情况

我国的甜味市场以食糖为主体,淀粉糖辅助,多种合成甜味剂共同构成。下面主要按照食糖、淀粉糖和高倍甜味剂三个方面分析行业发展及市场消费情况。

(一)食糖

1、我国食糖产量、消费量与价格基本情况

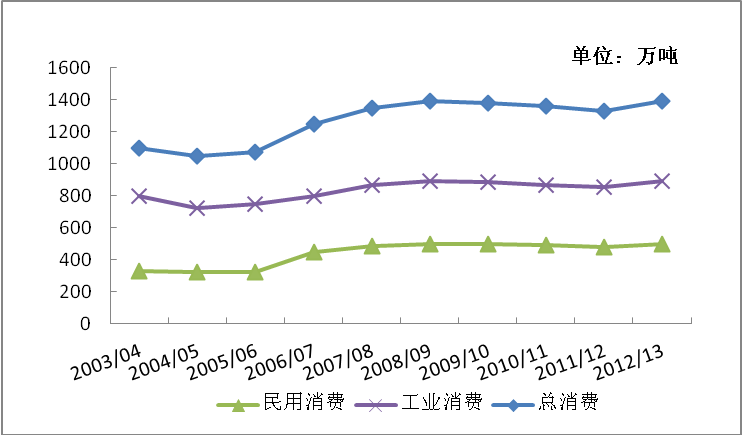

我国的食糖生产呈现出明显的周期性,以2-3年为一个周期,产量呈波浪式的“上升-下降-上升”趋势,这一产量特性相应影响了价格呈现出反向的周期性。食糖消费量也在食糖价格高企的年份受到明显影响。由图1可以看出,我国食糖产量呈现明显的波浪式上升,在2007/08年制糖期达到顶峰,随后进入一个减产周期,在2010/11年制糖期达到低点,近两个制糖期又进入新一轮的增产周期。就消费量来看,整体呈现平稳上升的趋势。

图2 我国食糖产量、消费量和食糖平均价格对比图

数据来源:华体会网页入口

我国是世界第二大食糖消费国,近年来我国年消费食糖约1300万吨左右,在世界食糖消费量中的占比接近8%。2012年我国人均消费仅11.2公斤,远低于世界人均23.7公斤的水平,不足世界人均年消费食糖量的一半,属于世界食糖消费“低下水平”的行列。我国食糖消费中,工业消费占了64%,民用消费占36%。工业消费包括含糖食品制造、饮料、制药等,食糖是食品工业的重要原材料,近年来食品工业消费的稳定增长是我国食糖消费增长的主要动力。民用消费包括了餐饮用糖及零售,其中餐饮占民用消费的20%,其余80%为零售。随着农村进城务工人员的增加,民用消费占食糖总消费的比例有所提升,由上世纪的30%提升至目前的36%左右。

图3 我国食糖消费量走势图

数据来源:华体会网页入口

2、我国食糖消费特点

一是我国食糖工业消费占主要部分。工业消费中主要为含糖食品制造业作为原料的采购,因此食品工业的发展对于我国食糖消费有一定的推动作用。

二是食糖消费具有季节性。食品工业中,饮料、冷冻饮品、糖果、糕点等含糖食品的消费有旺季和淡季之分,如中国传统的中秋、春节对于糖果、糕点的消费量会增大,夏季饮料和冷饮会出现消费旺季,相应的食糖消费就会出现旺季和淡季。

三是食糖消费与区域经济发展水平和居民收入水平有一定的关系,与居民的饮食习惯关系也密切相关。

四是食糖与替代品互相影响。淀粉糖和高倍合成甜味剂的生产和应用直接影响食糖的消费量和消费发展空间,食糖的价格和应用对其他的甜味剂消费和市场产生影响。

3、含糖食品制造业的食糖消费

我国食糖消费中工业消费占64%,而工业消费中,含糖食品制造业的用糖量占据大部分。近些年我国食品工业中饮料、糖果、乳制品等含糖食品行业的迅速发展,推动了我国食糖消费的稳步上升。前些年我国含糖食品用糖量平均每年增长幅度约在17%左右,其中主要是饮料、糖果、罐头、糕点、乳制品、冷冻饮品等行业用糖。近几年由于我国宏观经济增速放缓,食品工业也进入个位数增长的新常态,相应的含糖食品用糖量增速也有所回落,保持小幅增长。可以肯定的是,食糖的消费增长主要是含糖食品的增加,饮料等含糖食品的销售旺季促进销量稳定增长。

表1 含糖食品行业的年产量

单位:万吨

数据来源:华体会网页入口

注:由于统计口径变化,2011年之后糕点和饼干行业产量不在统计范围内,下同。

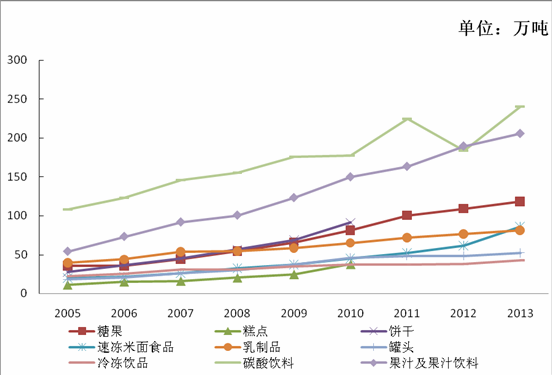

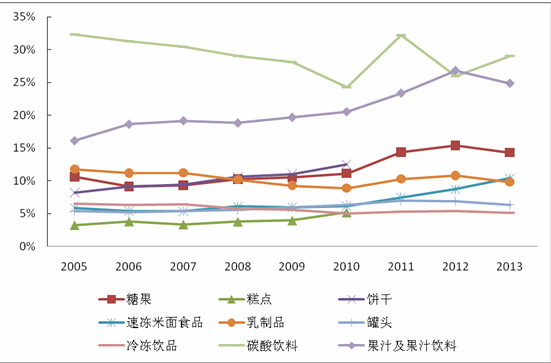

我们对每种含糖食品行业的用糖比例有大致估算。以糖果行业来说,平均的用糖比例为45%左右。如糖果行业中的巧克力产品,通常用糖量占巧克力总产量的40%,由于生产过程中都是干混研磨,巧克力所使用的食糖很难被液态的高果糖浆所替代。乳制品中,由于纯奶与奶粉中基本不添加糖,特别是婴儿配方粉,酸奶与酸奶饮料中含糖为5-15%之间,综合估算乳制品的用糖比例为3%左右。根据各含糖食品行业的用糖比例估算,可以大致得出含糖食品行业用糖量。从图4可以看出,2005至2013年,含糖食品行业的用糖量呈持续稳定上升态势。就用糖量最大的饮料行业来说,尽管碳酸饮料行业用糖量近几年有较大起落,但果汁及果汁饮料的持续上升给饮料行业带来强有力的支撑。

图4 2005-2013年主要含糖食品行业用糖量变化

数据来源:华体会网页入口

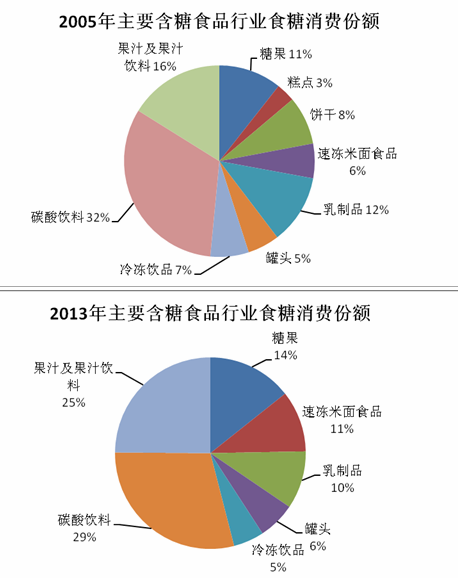

从含糖食品行业的食糖消费份额变化来看,自2005年之后,饮料、糖果和速冻米面食品的食糖消费份额均有不同程度的扩大,其中饮料行业的用糖量的增加主要在于果汁及果汁饮料,而碳酸饮料的用糖量则有所减少。乳制品、冷冻饮品和罐头的食糖消费份额略有减少。

图5 2005和2013年主要含糖食品行业食糖消费份额对比

图6 2005-2013年主要含糖食品行业食糖消费份额变化

数据来源:华体会网页入口

(二)淀粉糖

1、淀粉糖历年产量及产值

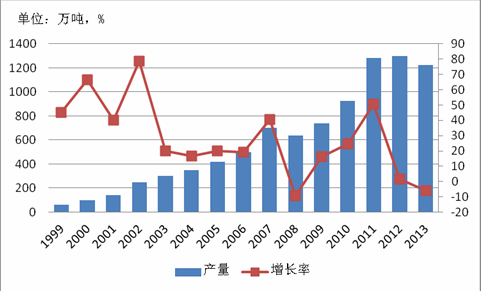

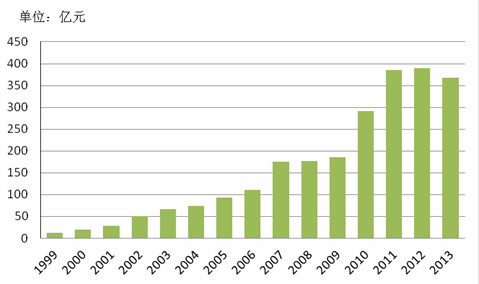

我国淀粉糖的发展历史很长,过去人们吃的饴糖、关东糖以及人们熟悉的葡萄糖等都是淀粉糖。但长期以来,我国淀粉糖生产成本居高不下,所以行业一直未得到大的发展,1989年全国淀粉工业普查时淀粉糖总产量25.4万吨,到1999年,全国淀粉糖产量只有60万吨,年均增长率仅有9%,增速较缓。进入21世纪以来,在国家大力扶持和推广下,淀粉糖企业勇于开拓,大胆创新,积极引进国外先进技术,特别是在关键技术和关键设备上进行国产化,使得生产成本大幅降低,淀粉糖行业呈持续快速发展态势,淀粉糖的规模、产量、品种等得到了高速发展,产量从1999年的60万吨,到2011年我国淀粉糖产量突破1000万吨大关,2012年达到1300万吨,位居世界第二,产量增长了22倍,到2013年平均年增速达到24%(图7)。淀粉糖所创造的经济效益一直是稳步上升,特别是2007-2012年间,保持17.3%的高增长速度(图8)。

受到替代品白糖产量及价格变化影响,淀粉糖行业产能迅速上涨并达到饱和甚至过剩,2013年开始淀粉糖行业进入调整期。近几年产量呈现持平或略有下降的趋势。2013年全国淀粉糖总产量1225万吨,比2012年下降5.76%,产值368亿元,下降5.64%。

淀粉糖作为新型甜味剂正在越来越广泛地应用在食品工业中,我国淀粉糖产品已成为全球市场中最大的供应商之一,其中麦芽糖浆、结晶葡萄糖等产能均为世界第一。

图7 1999-2013年淀粉糖产量及增长率

数据来源:中国生物发酵产业协会

图8 1999-2003年淀粉糖产值

数据来源:中国生物发酵产业协会

2、淀粉糖产品结构及品种变化

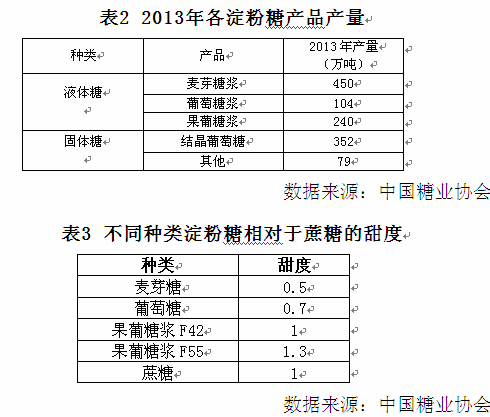

按物理状态分类,淀粉糖可以分为固态和液态。固体淀粉糖方便运输、存储,比较受食品加工企业欢迎。液体糖浆虽然在价格和使用上具有一定优势,但其运输半径一般局限于500公里以内,并且运输需要特制罐车,回程空载,提高了运输成本。此外,液体糖浆保质期较短,以果葡糖为例,果葡糖浆的保质期一般为2个月,但结晶果葡糖的保质期长达2年。因此,固体淀粉糖增速比液体糖浆要快。2000年固体淀粉糖产量占淀粉糖总产量的21.8%,液体糖浆为78.2%。2005年固体淀粉糖比重上升10.3个百分点至32.1%。2013年固体淀粉糖比重再度小幅上升至34.7%。

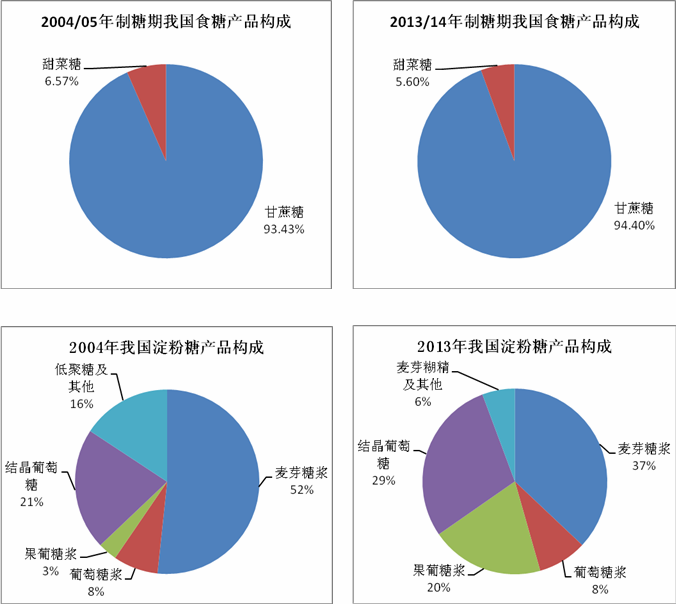

目前我国淀粉糖品种构成以麦芽糖浆、结晶葡萄糖和果葡糖浆为主,产量占80%以上。与2005年相比,2013年技术含量相对较低的麦芽糖浆占比减少15个百分点,结晶葡萄糖占比提升了8个百分点,对食糖具有较强替代性的果葡糖浆占比大幅提升了17个百分点。

3、淀粉糖行业规模集中度提高

我国淀粉糖总量居世界第二位,产品质量已达到国际先进水平。淀粉糖行业在生产中利用生物工程实现了机械化和自动化控制,降低了生产成本,使得淀粉糖在甜味剂市场竞争中获得较大的成本优势。

目前淀粉糖在规模上的集中度已然显现。2013年20强企业淀粉糖的生产规模占行业总规模的85%,生产规模上已和国外公司媲美。2013年淀粉糖产量在10万吨以上的企业35个,集中在山东、吉林、河北、河南、广东5个省。这35个企业淀粉糖年产量为1025万吨,占淀粉糖总产量的78.85%。山东、吉林、广东、河北四省淀粉糖的产量分别占淀粉糖总产量的45.54%、15.38%、10%、7.92%。

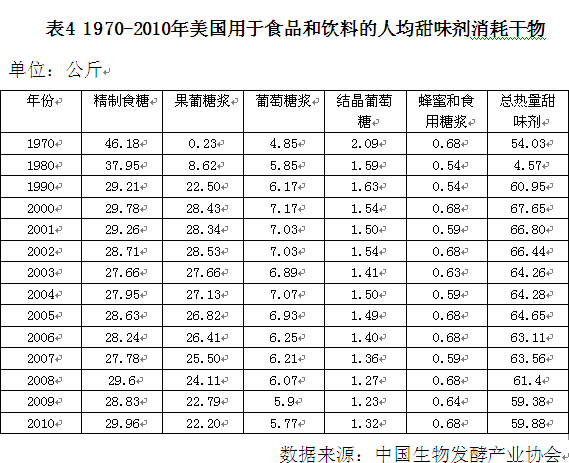

4、国内外淀粉糖生产及消费情况

世界上除少数具有丰富甘蔗资源的国家以外,发达国家淀粉糖的消费量都很高,美国是全球最大的淀粉糖产销国。目前全球淀粉糖的年产量已近3000万吨,其中数量最多的是果葡糖浆。以美国为例, 2012年美国淀粉糖总量1361万吨,其中果葡糖浆882.8万吨,占比接近65%,其余为结晶葡萄糖、固体玉米糖浆和麦芽糖浆。2010年美国年人均淀粉糖消费量为29.92公斤,人均蔗糖消费量为29.96公斤,淀粉糖与蔗糖消费量几乎相当,欧盟和日本的淀粉糖消费量占甜味剂总消费也达到40%以上,也就是说,发达国家甜味剂消费量中有接近50%是淀粉糖。

反观中国的淀粉糖生产和消费情况。中国2013年淀粉糖总量1225万吨。与美国不同,我国淀粉糖中葡萄糖、麦芽糖浆所占比例较大,而国外食品工业大量使用的果葡糖需求迅速扩大,我国目前果葡糖浆实际产能已达500万吨,具有较大的发展潜力。目前我国年人均淀粉糖消费量10公斤左右,与发达国家人均消费量有较大差距。

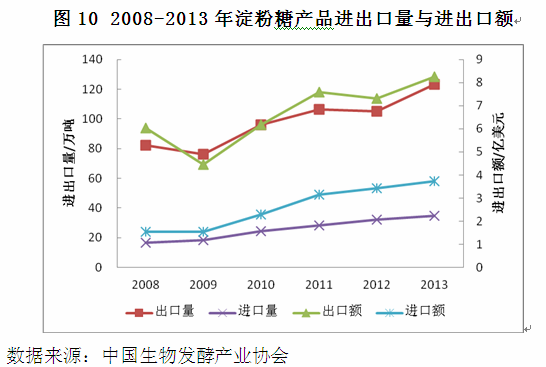

5、淀粉糖产品进出口状况

根据海关的进出口统计数据,2013年淀粉糖相关产品出口量123万吨,较2012年上升17.52%,出口额较2012年同期上升12.90%,进口量上升7.44%,进口额上升8.92%。从2008-2013年淀粉糖产品进出口量与进出口额数据可以看出,近5年我国淀粉糖相关产品进口量呈现平稳缓慢增长态势,而出口量相对波动幅度较大,但整体依然保持增长;进出口额与进出口量大致保持同样的走势。

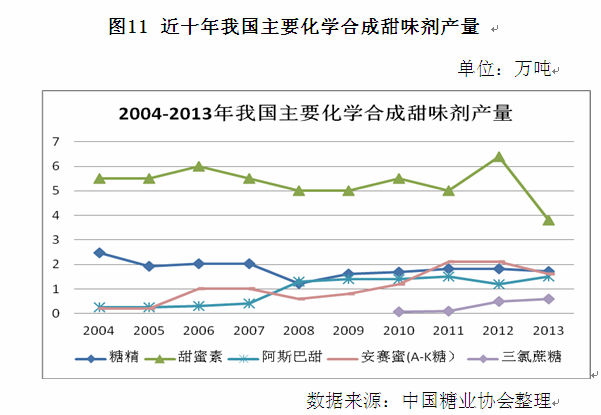

(三)高倍甜味剂

多数国家批准允许使用的合成和天然提取的高倍甜味剂约20种,主要有糖精、甜蜜素、三氯蔗糖、AK 糖、阿斯巴甜等。若按国别市场划分,美国为全球最大的非蔗糖甜味剂市场,其甜味剂市场总销售额约占全球甜味剂市场的58%,仅合成甜味剂就占20亿美元,其中主要是阿斯巴甜5亿美元,年消费约8000-9000 吨;欧洲居第二,占22%; 亚太地区居第三,占19%;世界其它国家和地区合计占1%份额。我国是世界高倍甜味剂产品生产大国之一(图11),多个产品的产量和售量都居世界前列。 o-fareast-language:ZH-CN;mso-bidi-language:AR-SA'>根据海关的进出口统计数据,2013年淀粉糖相关产品出口量123万吨,较2012年上升17.52%,出口额较2012年同期上升12.90%,进口量上升7.44%,进口额上升8.92%。从2008-2013年淀粉糖产品进出口量与进出口额数据可以看出,近5年我国淀粉糖相关产品进口量呈现平稳缓慢增长态势,而出口量相对波动幅度较大,但整体依然保持增长;进出口额与进出口量大致保持同样的走势。

据BCC Research 公司报告,目前国际甜味剂市场中,阿斯巴甜占44%,三氯蔗糖占17%,甜菊糖占14%,安赛蜜占10%,甜蜜素占9%,其他甜味剂合计只占6%。

全球甜味剂消费均以蔗糖甜度为基准,甜味剂消费水平基本反映了一个国家和地区的经济发展状况和生活质量状况。化学合成甜味剂消费在全球不同的地区,出现两种不同的趋势:发达国家的化学合成甜味剂消费趋向多品种、低甜度;而发展中国家使用化学合成甜味剂的主要目的是添加到食品饮料中,可以获取高额的利润,因此实际应用以高倍化学合成甜味剂为主。亚洲高倍化学合成甜味剂的消费量超过世界总消费量的一半。据LMC公司统计,2013年全球合成甜味剂消费占甜度总消费的9.2%,而我国的这一数据达到15.8%。

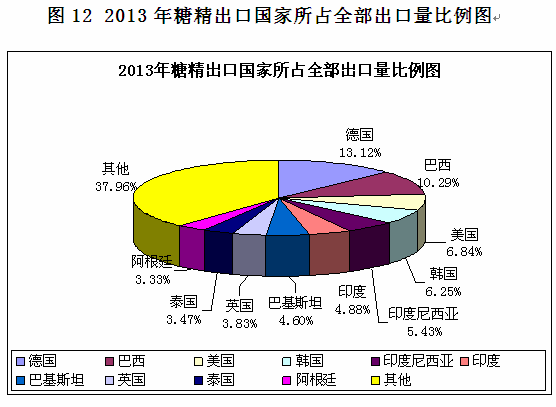

1、糖精

糖精是最传统的合成无热量高倍甜味剂,甜度是蔗糖的500倍。目前全世界有80多个国家允许使用糖精。我国是世界上最大的糖精生产国和出口国,约80%的产量供应国外市场。全国目前有3家定点企业生产,2013年国内糖精的实际产量1.7万吨。由于近年来国际国内对糖精应用范围进一步扩大,市场需求量总体呈放大趋势。

2、阿斯巴甜

阿斯巴甜常温下为白色结晶性的粉末,主要应用于生产各类饮料、食品以及药物制剂。

2013年我国阿斯巴甜年产量超过2万吨,是世界最大的阿斯巴甜生产国。阿斯巴甜生产企业主要面向国际市场,约有70%用于出口。除我国外,美国和日本也是阿斯巴甜的主要生产国,目前全球产量2.8万吨左右。

随着产能扩大产量增加,阿斯巴甜的市场价格在持续下降,从2004年的26万元/吨下降到2014年的8.5万元/吨。目前阿斯巴甜的市场价格约为85元/公斤,以甜度为蔗糖的200倍计,等甜度产品价格相当于425元/吨。

3、安赛蜜

安赛蜜为白色结晶粉末,又称为A-K糖,甜度为蔗糖的200-250倍。安赛蜜的稳定性好、不吸湿、口味适应,主要应用于焙烤食品和软饮料,已在全球90多个国家得到批准使用。

2005年开始我国安赛蜜的生产开始快速发展,产量大增,在本身供给结构良好的情况下,由于恶性竞争等原因,市场价格从2008年的6.5万元/吨下降至2013年的3.3万元/吨。随着供应格局趋于稳定,协同效应增强,2014年安赛蜜的市场价格有所回升。随着出口限制被打破,我国安赛蜜的销售重心由国内转为国际市场,出口占比大幅提高,由2004年的10%提升到了75%左右。但随着产能不断扩大,国内生产迅速达到饱和,自2010年之后产量开始下降,目前国内总产量不足1.5万吨。目前安赛蜜的价格约为38元/公斤,以甜度为蔗糖的200倍计,安赛蜜的等甜度价格约为190元/吨。

4、甜蜜素

甜蜜素是白色针状、片状结晶或结晶状粉末,甜度是蔗糖的30-40倍。甜蜜素对空气、光、热稳定,加热后稍有苦味但后苦味比糖精低。

近10年来,我国甜蜜素的产能基本维持7.5-8万吨/年,实际产量达到5-6万吨/年,其中出口量将近50%。产品价格呈平稳上升趋势,目前销售价格约为12元/公斤,以甜度为蔗糖的30倍计算,等甜度产品价格相当于400元/吨。甜蜜素可用于软饮料、果汁、冰激凌、蛋糕、罐头食品、酱菜品和饼干等,可作为家庭调味品用于烹饪中,也可用于制药、化妆品行业中。

5、三氯蔗糖

三氯蔗糖是一种新型的甜味剂,俗称蔗糖素,是以蔗糖为原料生产的功能性甜味剂。三氯蔗糖是蔗糖的600-650倍,口味纯正,甜味特征曲线几乎与蔗糖重叠,几乎可以用于任何使用蔗糖的地方,目前已经广泛应用在超过3500中产品当中。

在过去的10年间,我国三氯蔗糖的产量上涨了10倍多,尤其是在盐城捷康公司赢得了“337调查”之后,巩固和扩大了国外市场,产能、产量、出口方面都有了大幅提升。但随着国内企业竞争加剧,三氯蔗糖的市场价格却一再下降,目前30万元/吨的市场价格几乎为10年前的十分之一。目前三氯蔗糖的市场价格为300元/公斤,等甜度产品价格相当于500元/吨左右。未来两三年将面临行业大洗牌,落后产能将被淘汰或兼并。

6、甜菊糖

甜菊糖苷是从菊科草本植物甜叶菊中精提的一种新型天然甜味剂,精品为白色粉末状,其甜度是蔗糖的200-300倍,热值仅为蔗糖的1/300。甜菊糖作为一种新型天然甜味剂,广泛应用于各类食品、饮料、医药、日化工业。2009年,我国使用甜菊糖的食品种类仅有276个,该数字在2012年就达到了1087个。但甜菊糖溶解度低导致作为食品添加剂给食品生产增加难度,并且与蔗糖口感略有不同也是甜菊糖替代蔗糖的一个限制因素。

目前我国已成为世界上种植甜叶菊面积最多的国家。1996 年,我国甜菊糖产销量突破千吨大关。1997 年产销量达到1400 吨左右,其中80%左右出口。据公开的研究报告显示,中国甜菊糖产量从2006年的1630吨增加到2009年的3096吨,2006-2009年产量复合年增长率达到23.84%。

中国甜菊糖生产企业对国际市场持乐观态度,普遍认为欧洲市场的大门已经打开,加之国家政策的指导和支持,一些中型企业均有不同程度的扩张产能行为。但近两年,受到原料市场短缺的冲击,加上国内需求不旺,我国甜菊糖生产又陷入低迷状态。

二、国内外甜味剂消费结构

(一)国际甜味剂消费情况

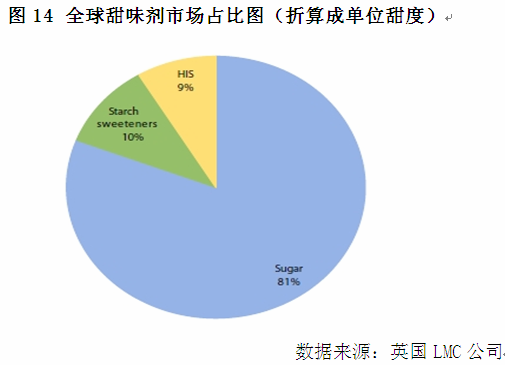

按等糖值计算,2012年全球甜味剂市场产量约为19000万吨。

从数量上看,目前全球主要甜味剂所占市场份额,食糖占比为81%;其次是以高果糖浆为代表的其它含热量甜味剂,占比10%左右;低热量高倍甜味剂占不到10%的份额。

从发展速度上看,高倍甜味剂需求增速大大超过食糖和高果糖浆年消费增长率。在过去二十年的时间里,可替代甜味剂已经挤占了部分食糖市场份额。一方面,低热量的定位迎合了时尚潮流的需求,助推了增长趋势;另一方面,使用高倍甜味剂实现了成本降低,在食品和饮料配方中,只需加入少量该产品就可以获得与食糖同等的甜度。不过,功能的局限性限制了该产品在某些食品领域的应用。

在过去十年里,高倍甜味剂已变得更加主流,超越了饮食的范畴,其增长率略高于含热量甜味剂。按等糖值进行折算,2012年全球甜味剂市场年增长率略低于3%,高倍甜味剂在三大类甜味剂中增幅最大,增长率在4.4%左右。

(二)国内甜味剂消费情况

我国甜味剂市场是一个多元化市场。从2004和2013年我国甜味剂消费比例对比可以看出,近十年来我国食糖消费依然保持其在整个甜味市场的主体地位,但是所占全部甜味消费比例由2004年的69.25%减少至2013年的58.75%;淀粉糖和三氯蔗糖等天然甜味剂的快速发展,使其消费占比翻了一番;化学合成甜味剂消费占比有所缩减。

图16 2004和2013年我国甜味剂消费比例对比(折算成单位甜度)

从2004年至2013年分品种数据分析,食糖中甘蔗糖的占比略有提升,而甜菜糖的占比有所萎缩;淀粉糖中麦芽糖浆占比缩减,高纯度的葡萄糖、果葡糖浆的占比有所提升;高倍化学甜味剂中甜蜜素的使用大幅减少,阿斯巴甜略有下降,新增三氯蔗糖的发展势头不容小觑,糖精和安赛蜜的份额有所提升。

图17 2004年与2013年我国甜味剂主要产品种类构成对比(折算成单位甜度)

数据来源:华体会网页入口

邮箱入口

邮箱入口 设为首页

设为首页 收藏本站

收藏本站